(Tin tức Financefxpro) – Sự gia tăng gần đây của vàng lên mức cao mới mọi thời đại đã khiến những người nắm giữ kim loại quý lâu năm phấn khích vì niềm tin của họ vào loại tài sản đã được xác thực, nhưng nó đã phần nào bị lu mờ trước sự trỗi dậy của Bitcoin (BTC), cùng với kỷ lục mới mức cao của S&P 500, Dow và Nasdaq.

Khi các nhà đầu tư trẻ bắt đầu nhận thấy tài sản của họ tăng lên, việc hiểu lý do tại sao vàng là tài sản chiến lược ngày càng trở nên quan trọng đối với họ, đặc biệt là vai trò của nó như một tài sản trú ẩn an toàn trong thời kỳ kinh tế bất ổn.

Hội đồng Vàng Thế giới (WGC) cho biết trong một báo cáo về vàng như một tài sản chiến lược: “Vàng là một tài sản có tính thanh khoản cao, không phải là trách nhiệm của riêng ai, không có rủi ro tín dụng và khan hiếm, về mặt lịch sử, giá trị của nó được bảo toàn theo thời gian”. “Nó cũng được hưởng lợi từ các nguồn nhu cầu đa dạng: như một khoản đầu tư, tài sản dự trữ, đồ trang sức bằng vàng và một thành phần công nghệ.”

“Những thuộc tính này có nghĩa là vàng có thể nâng cao danh mục đầu tư theo ba cách chính: Mang lại lợi nhuận dài hạn; Cải thiện sự đa dạng hóa; và Cung cấp thanh khoản,” báo cáo cho biết. “Kết hợp lại, những đặc điểm này làm cho vàng trở thành một sự bổ sung rõ ràng cho cổ phiếu và trái phiếu, đồng thời là sự bổ sung đáng hoan nghênh cho danh mục đầu tư trên diện rộng.”

Với mối lo ngại về môi trường, xã hội và quản trị (ESG) ngày càng tăng trong giới trẻ, WGC cho biết kim loại màu vàng có thể đóng vai trò hỗ trợ các mục tiêu này vì đây là “tài sản được sản xuất và phân phối một cách có trách nhiệm từ chuỗi cung ứng tuân thủ các quy định về môi trường, xã hội và quản trị”. đạt tiêu chuẩn ESG cao.”

Họ cho biết: “Vàng cũng có vai trò tiềm năng trong việc giảm thiểu rủi ro liên quan đến khí hậu của nhà đầu tư”. Và không chỉ những rủi ro liên quan đến khí hậu mà vàng có thể giúp bảo vệ bạn, vì lịch sử cho thấy nó đã giúp bảo toàn tài sản trong bối cảnh kinh tế biến động.

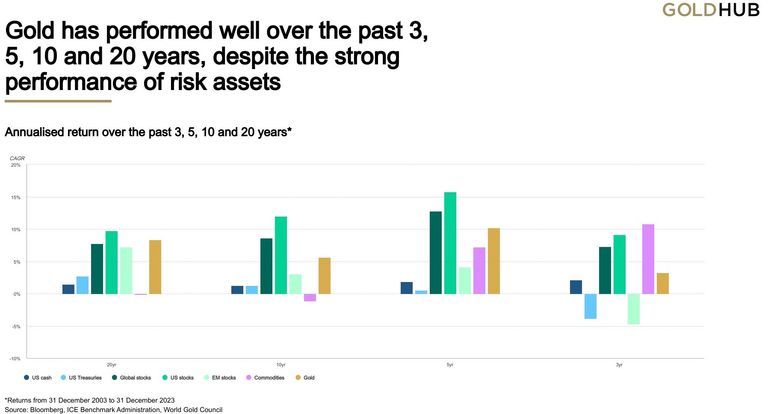

WGC cho biết: “Nhìn lại hơn nửa thế kỷ, giá vàng tính bằng đô la Mỹ đã tăng gần 8% mỗi năm kể từ năm 1971 khi chế độ bản vị vàng của Mỹ sụp đổ”. “Trong giai đoạn này, lợi nhuận dài hạn của vàng có thể so sánh với cổ phiếu và cao hơn trái phiếu. Vàng cũng đã vượt trội hơn nhiều loại tài sản lớn khác trong 3, 5, 10 và 20 năm qua.”

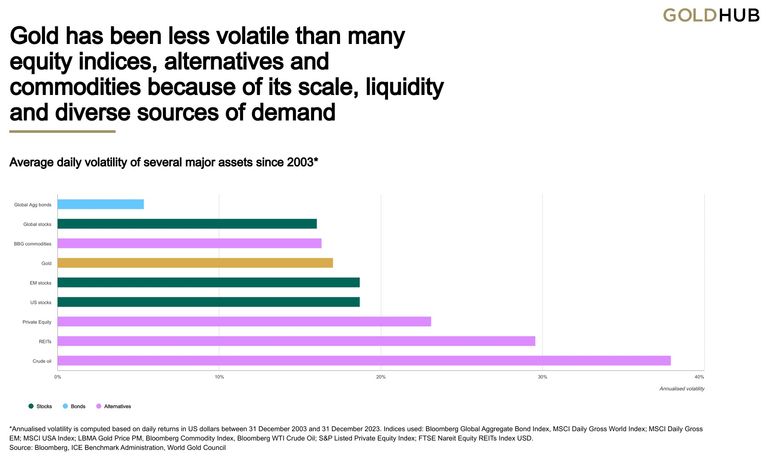

Họ nói thêm: “Hơn nữa, sự đa dạng của các nguồn cầu giúp vàng trở thành tài sản ít biến động hơn so với một số chỉ số chứng khoán, hàng hóa hoặc các lựa chọn thay thế khác”.

Với lạm phát vẫn cao hơn mục tiêu 2% của Cục Dự trữ Liên bang, báo cáo lưu ý rằng “Vàng từ lâu đã được coi là hàng rào chống lạm phát và dữ liệu đã xác nhận điều này: kể từ năm 1971, nó đã vượt xa chỉ số giá tiêu dùng (CPI) của Hoa Kỳ và thế giới. Vàng cũng bảo vệ nhà đầu tư khỏi lạm phát cao. Trong những năm lạm phát ở mức 2%-5%, giá vàng tăng trung bình 8% mỗi năm.”

Báo cáo cho biết mức tăng giá trung bình của nó thậm chí còn cao hơn khi mức lạm phát tăng cao hơn: “Do đó, về lâu dài, vàng không chỉ bảo toàn vốn mà còn giúp nó tăng trưởng”.

Nghiên cứu của WGC cũng chỉ ra rằng “vàng sẽ hoạt động tốt trong thời kỳ giảm phát. Những giai đoạn như vậy được đặc trưng bởi lãi suất thấp, tiêu dùng và đầu tư giảm cũng như căng thẳng tài chính, tất cả đều có xu hướng thúc đẩy nhu cầu vàng.”

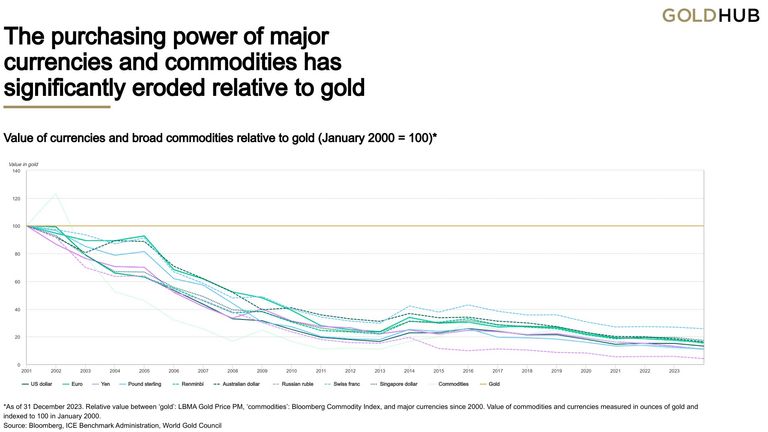

Họ cho biết kể từ khi chế độ bản vị vàng được loại bỏ khỏi việc hỗ trợ đồng đô la Mỹ, “vàng đã vượt trội đáng kể so với tất cả các loại tiền tệ và hàng hóa chính như một phương tiện trao đổi”. “Và mặc dù hiệu suất vượt trội này đặc biệt được đánh dấu ngay sau khi kết thúc chế độ bản vị vàng, vàng rõ ràng vẫn tiếp tục vượt trội so với hầu hết các loại tiền tệ chính trong thời gian gần đây”.

Họ cho biết: “Yếu tố chính đằng sau hiệu suất mạnh mẽ này là sản lượng khai thác vàng đã tăng chậm theo thời gian – tăng khoảng 1,7% mỗi năm trong 20 năm qua”. “Ngược lại, tiền định danh có thể được in với số lượng không giới hạn để hỗ trợ chính sách tiền tệ, như được minh họa bằng các biện pháp nới lỏng định lượng sau cuộc Khủng hoảng tài chính toàn cầu (GFC) và đại dịch COVID-19. Trong những cuộc khủng hoảng này, nhiều nhà đầu tư đã chuyển sang vàng để tự bảo vệ mình trước sự mất giá của tiền tệ và duy trì sức mua của họ theo thời gian.”

Kim loại quý là một công cụ tuyệt vời để đa dạng hóa vì “mối tương quan nghịch của nó với cổ phiếu và các tài sản rủi ro khác tăng lên khi các tài sản này bị bán tháo”. Điều này được thể hiện trong GFC khi “vàng giữ giá của riêng nó và tăng giá, tăng 21% tính theo đô la Mỹ từ tháng 12 năm 2007 đến tháng 2 năm 2009,” trong khi cổ phiếu, tài sản rủi ro khác, quỹ phòng hộ, bất động sản và hầu hết hàng hóa đều giảm giá trị. .

Và khi điều kiện thị trường được cải thiện, kim loại màu vàng “cũng có thể mang lại mối tương quan tích cực với cổ phiếu và các tài sản rủi ro khác, khiến vàng trở thành một hàng rào phòng hộ hiệu quả toàn diện”, họ nói. “Lợi ích này phát sinh từ bản chất kép của vàng: vừa là khoản đầu tư vừa là hàng hóa tiêu dùng. Do đó, hiệu suất dài hạn của vàng được hỗ trợ bởi tăng trưởng thu nhập.”

Thanh khoản dồi dào là một lợi ích khác khi đầu tư vào vàng. WGC ước tính “rằng lượng vàng vật chất mà các nhà đầu tư và ngân hàng trung ương nắm giữ có giá trị khoảng 5,1 nghìn tỷ USD, cộng thêm 1,0 nghìn tỷ USD lãi suất mở thông qua các công cụ phái sinh được giao dịch trên các sàn giao dịch hoặc thị trường phi tập trung (OTC)”.

Báo cáo cho biết: “Quy mô và độ sâu của thị trường có nghĩa là nó có thể thoải mái đáp ứng các nhà đầu tư tổ chức lớn, mua và nắm giữ”. “Trái ngược hoàn toàn với nhiều thị trường tài chính, tính thanh khoản của vàng không hề cạn kiệt, ngay cả trong những thời điểm căng thẳng tài chính. Điều quan trọng nữa là vàng cho phép các nhà đầu tư đáp ứng các khoản nợ khi tài sản kém thanh khoản trong danh mục đầu tư của họ khó bán hoặc bị định giá sai”.

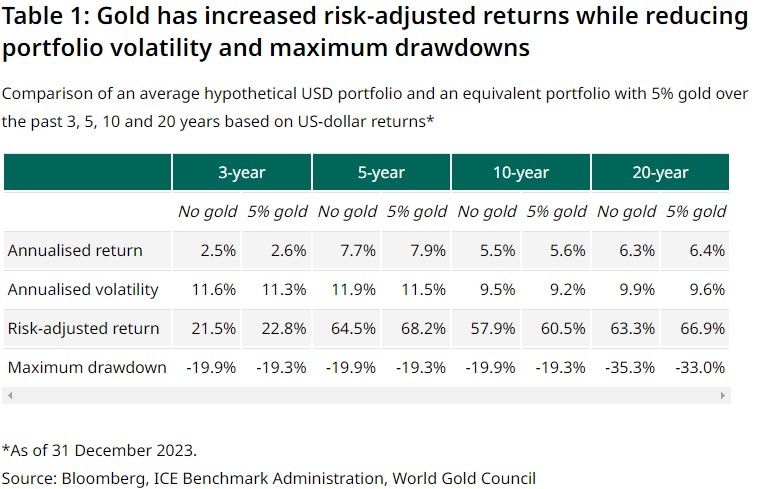

Từ góc độ rủi ro/lợi nhuận, phân tích của WGC về hiệu quả đầu tư trong 3, 5, 10 và 20 năm qua “cho thấy một danh mục đầu tư USD trung bình sẽ đạt được lợi nhuận điều chỉnh rủi ro cao hơn và tỷ lệ rút vốn thấp hơn nếu 2,5%, 5%, 7,5 % hoặc 10% được phân bổ cho vàng.”

Họ cho biết: “Lượng vàng ‘tối ưu’ thay đổi tùy theo quyết định phân bổ tài sản của từng cá nhân. “Nói rộng ra, phân tích cho thấy rằng rủi ro trong danh mục đầu tư càng cao – dù về mặt biến động hay tập trung tài sản – thì mức phân bổ cần thiết cho vàng càng lớn, trong phạm vi được xem xét, để bù đắp rủi ro đó.”

Với những lo ngại liên quan đến tình trạng khí hậu toàn cầu ngày càng gia tăng, WGC cho biết phân tích của họ “cho thấy rằng vàng có tiềm năng hoạt động tốt hơn nhiều loại tài sản chính thống trong các kịch bản khí hậu dài hạn khác nhau, đặc biệt nếu tác động của khí hậu tạo ra hoặc làm trầm trọng thêm sự biến động của thị trường hoặc chúng ta trải qua một quá trình chuyển đổi mang tính đột phá sang nền kinh tế không có carbon.”

Họ nói thêm: “Hơn nữa, giá trị của vàng ít có khả năng bị ảnh hưởng tiêu cực bởi giá carbon tăng cao, đồng thời mang lại cho các nhà đầu tư một mức độ cách ly khỏi các phản ứng chính sách có thể cần thiết để đẩy nhanh quá trình chuyển sang nền kinh tế khử cacbon”.

Rủi ro chính liên quan đến việc đầu tư vào vàng là nó không trực tiếp tuân thủ các phương pháp định giá phổ biến nhất được sử dụng cho cổ phiếu hoặc trái phiếu; không cung cấp dòng tiền; và có thể gặp biến động giá đáng kể trong những thời điểm nhất định, báo cáo cho biết.

WGC cho biết: “Các thuộc tính độc đáo của vàng như một tài sản khan hiếm, có tính thanh khoản cao và không tương quan cho phép nó hoạt động như một công cụ đa dạng hóa trong thời gian dài”. “Vị trí của vàng như một khoản đầu tư và một mặt hàng xa xỉ đã cho phép nó mang lại lợi nhuận hàng năm gần 8% kể từ năm 1971, có thể so sánh với cổ phiếu, hơn cả trái phiếu và hàng hóa.”

“Vai trò truyền thống của vàng như một tài sản trú ẩn an toàn có nghĩa là nó sẽ phát huy tác dụng trong thời điểm rủi ro cao. Nhưng sức hấp dẫn kép của nó với tư cách là một khoản đầu tư và một mặt hàng tiêu dùng có nghĩa là nó cũng có thể tạo ra lợi nhuận tích cực trong những thời điểm thuận lợi. Động lực này có thể sẽ tiếp tục, phản ánh sự bất ổn về kinh tế và chính trị đang diễn ra cũng như những lo ngại về kinh tế xung quanh thị trường vốn và trái phiếu,” báo cáo kết luận.